Рынок ЦОДов сегодня и завтра

28.04.2020

iKS-Consulting опубликовал очередной рейтинг российского рынка коммерческих ЦОДов. Устойчивый рост может быть прерван внезапной пандемией. Но наряду с негативным эксперты консалтингового агентства представили и позитивный сценарий.

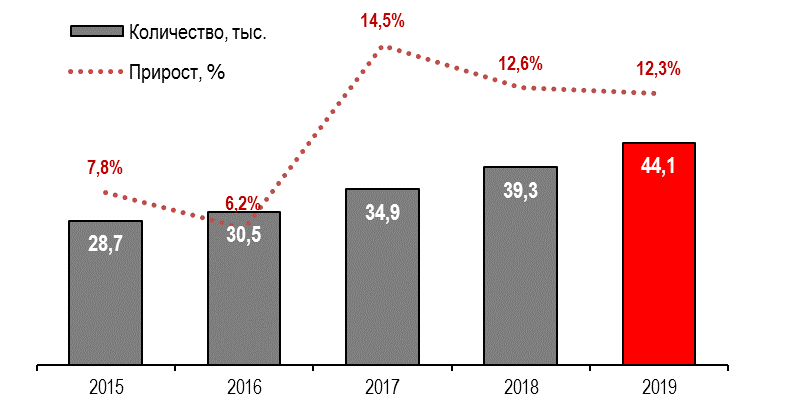

Эксперты iKS-Consulting подвели итоги 2019 года по фактическому количеству введенных стойко-мест в коммерческих ЦОДах в России. Этот показатель увеличился на 12,3% и достиг 44,1 тыс. (рис. 1).

Источник: iKS-Consulting

Рис. 1. Динамика роста числа стойко-мест в РФ (2015–2019 гг.), тыс. ед.

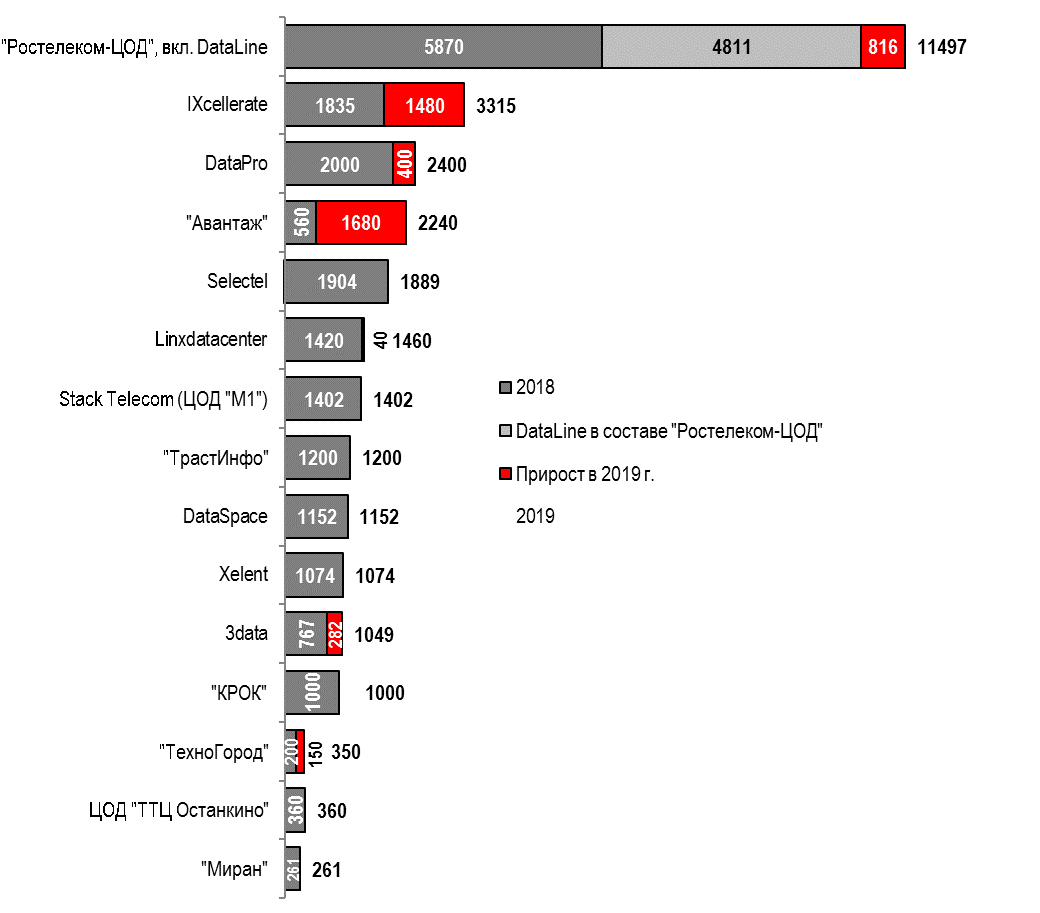

Среди основных событий на рынке в 2019 году большинство экспертов отмечают слияние двух крупнейших российских коммерческих дата-центров: «Ростелеком-ЦОД» и DataLine, после чего группа компаний «Ростелеком-ЦОД» еще больше укрепила свои лидирующие позиции. В числе ее ключевых объектов – комплекс дата-центров Москва I, II, III, столичный узел обмена трафиком ММТС-9, а теперь и ЦОДы DataLine. Последняя управляет семью площадками, распределенными между двумя локациями в Москве – Nord и Ost. Их суммарная емкость – 4811 стоек. Общее же число стойко-мест ГК «Ростелеком-ЦОД» – 11 497 (рис. 2).

Источник: iKS-Consulting

Рис. 2. Рейтинг ключевых участников рынка КЦОДов РФ в 2019 г. по количеству введенных стойко-мест

На втором месте – сеть дата-центров IXcellerate (3315 стойко-мест), которая в октябре 2019 года ввела новую площадку на 1480 стойко-мест. Компания поднялась в рейтинге с пятого места в 2018 году на три позиции, ее доля на российском рынке КЦОДов достигла 7,5%.

Третье место – у компании DataPro (2400 стойко-мест), которая последовательно наращивает масштабы сети дата-центров в Москве и в ближайшем Подмосковье. В конце 2019 года компания ввела 400 новых стойко-мест, заняв 5,4% рынка.

Топ-6 игроков занимают более 50% всего рынка по количеству введенных стойко-мест. Среди них – два публичных оператора связи («Ростелеком» и МТС), две компании с иностранными владельцами (IXcellerate и Linxdatacenter) и две частные компании (DataPro и Selectel). IXcellerate и DataPro являются нейтральными ЦОДами (не оказывают сами облачных услуг, а предоставляют исключительно услуги colocation и смежные услуги). ЦОД Selectel в последние несколько лет, наоборот, сфокусировался на предоставлении облачных услуг, доля которых в его выручке уже превышает 80%. Остальные ЦОДы оказывают комплексный набор услуг, включая как услуги физического размещения оборудования, так и облачные услуги.

В целом 12 крупнейших компаний – операторов коммерческих ЦОДов занимают две трети российского рынка по количеству введенных стойко-мест. Остальные стойки размещены в более чем 150 ЦОДах, находящихся как в Москве, так и в регионах России.

Ряд губернаторов и правительств субъектов федерации в последнее время начали разрабатывать концепции построения региональных дата-центров. Запланированная участниками рынка динамика на 2020–2021 годы должна привести к его объему в 17 тыс. стойко-мест, однако неожиданная пандемия коронавируса, вероятно, снизит темпы роста. Прогноз в значительной мере зависит от продолжительности карантина и глубины кризиса.

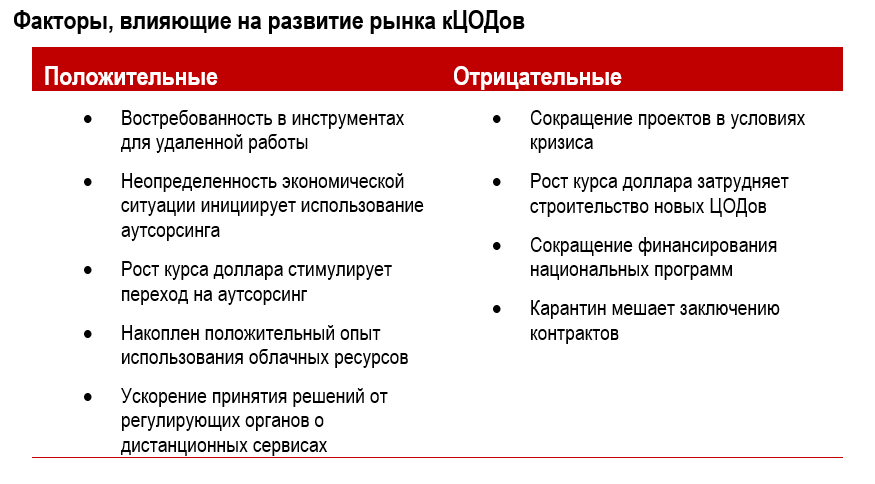

Факторы, влияющие на развитие рынка ЦОДов

Сегодня влияние фактора пандемии заметно во всех областях экономики. Рынок ЦОДов не исключение. Влияние этого фактора двунаправленно (рис. 3): с одной стороны, COVID-19 вынуждает людей к самоизоляции, что логичным образом способствует развитию систем удаленного взаимодействия в бизнесе, государственной и частной сферах, удаленного доступа к данным, развитию облачных услуг. С другой – ограничения на присутствие на рабочих местах и элементы карантина приводят к естественным сложностям обновления инфраструктуры, приобретения новых сервисов и т.п.

Чаще всего бизнес и госструктуры применяют наиболее популярные и простые решения, в первую очередь, используют бесплатные зарубежные платформы, которые позволяют быстро развернуть как системы дистанционного взаимодействия (Skype, Zoom, WhatsApp и др.), так и системы удаленной работы с документами (Office 360, G Suite и др.). Все это на десятки процентов увеличивает нагрузку на российские и международные каналы связи, но серьезным образом не увеличивает доходы провайдеров, прежде всего отечественных.

Нестабильность ситуации, определяемая влиянием коронавируса, спадом экономической активности и сокращением выручки предприятий, будет все больше подталкивать компании к использованию аутсорсинга в ИТ-инфраструктуре, поскольку создание собственной требует с самого начала ощутимых инвестиций и длительных сроков реализации. Таким образом, складывающаяся кризисная ситуация приведет к росту потребности в услугах КЦОДов и расширению спектра этих услуг. Негативным аспектом влияния текущих условий на отрасль будет общее снижение экономической активности, прежде всего в сегменте среднего и малого бизнеса. Это как раз тот сегмент, который динамично рос последние годы в части потребления облачных сервисов. Какой из этих факторов окажется наиболее влиятельным, будет зависеть от глубины текущего экономического падения.

Источник: iKS-Consulting

В условиях карантина провайдеры заявляют о значительном росте спроса на ряд инфраструктурных облачных сервисов. Это может потребовать увеличения мощности их инфраструктуры. Высока вероятность, что облачные провайдеры будут увеличивать потребление услуг colocation в коммерческих ЦОДах, так как резкий всплеск потребности в облачных сервисах потребует расширения их инфраструктуры. По оценкам iKS-Consulting, данная потребность может составить порядка 600 стоек в течение нынешнего года. Но это менее 1,5% общего количества коммерческих стоек на российском рынке.

Возможные сценарии развития

Эксперты iKS-Consulting рассмотрели два основных сценария развития рынка.

Позитивный сценарий предполагает, что вирус окажется не очень стойким к сезонным факторам, а у популяции быстро выработается иммунитет. Тогда через один-два месяца все ограничения будут сняты и экономические связи восстановятся. Страны ОПЕК, Россия и США договорятся о регулировании цен на нефть, и глубина финансового кризиса окажется на уровне падения ВВП на 1–2%.

Если исходить из того, что ограничительные меры продлятся всего два-три месяца, то, по оценке iKS-Consulting, это не позволит реализовать порядка 1 тыс. стойко-мест на российском рынке. Такой объем может сократить общегодовую выручку операторов КЦОДов на 250 млн руб. Но в позитивном сценарии развития будет реализован эффект отложенного спроса, и к концу году порядка 5 тыс. стоек будут утилизированы.

Облачные провайдеры в связи с ростом спроса на удаленные сервисы будут вынуждены арендовать в ЦОДах дополнительные мощности. Это принесет операторам КЦОДов 230 млн руб. и позволит компенсировать выпадающие доходы, т.е. общая сумма их потерь за 2020 год будет незначительной.

Положительным фактором для развития облачных услуг является и рост стоимости ИТ-оборудования, поскольку она сильно привязана к курсу рубля. Потребителям даже в среднесрочной перспективе будет выгоднее приобретать инфраструктурные сервисы у облачных провайдеров из-за высокой конкуренции на рынке, которая не позволит заметно повысить цены на услуги.

Базовые установки негативного сценария таковы: карантин окажется затяжным, смертность – высокой, кризис – глубоким. Первоначальный всплеск, вызванный переходом на удаленную работу, сменится стагнацией из-за массового закрытия бизнесов и банкротств компаний. Высокий курс иностранных валют по отношению к рублю приведет к массовому сворачиванию строительства новых ЦОДов и ИКТ-инфраструктуры. Будут сдвинуты сроки реализации ИТ-проектов, текущие стройки частично законсервированы или срок строительства увеличен. Снизится инвестиционная активность в отрасли, сроки возврата инвестиций из-за волатильности рубля и рецессии увеличатся, а цены на услуги КЦОДов будут стагнировать из-за сокращения спроса со стороны бизнеса. Финансирование государственных национальных программ будет секвестровано или заморожено, это коснется в том числе программы «Цифровая экономика». Внедрение ГЕОП будет отложено на два-три года. Руководство регионов потеряет интерес к строительству локальных ЦОДов, сосредоточившись на помощи населению, пострадавшему в условиях пандемии. Пользователи начнут все более активно использовать зарубежные облачные сервисы/платформы, и доля иностранных облачных провайдеров возрастет с нынешних 8% до 20–30%.

В cлучае реализации негативного сценария рынок КЦОДов войдет в фазу стагнации с динамикой ±2% вместо среднего ежегодного роста в 10–15%. Его реальное восстановление начнется только через несколько лет, в 2023–2024 годах, когда будут завершены инвестиционные циклы строительства ЦОДов.

В данный момент, когда пандемия еще не прошла своего пика, сложно прогнозировать, по какому сценарию будет развиваться рынок ЦОДов в посткризисный период. Но уже ближайшие недели покажут, какой из них окажется вероятнее. Надеемся, что это будет первый из рассмотренных сценариев.